Miles de pólizas sin renovar y alza de primas: qué nos dice la crisis de los seguros en California sobre el cambio climático

A medida que las temperaturas suben y cambia el clima, en California (EEUU) empieza a haber algo más codiciado aún que el oro: un buen seguro del hogar. Con una prima y coberturas razonables. Tanto y tan rápido está cambiado el sector de las aseguradoras en el conocido como Estado Dorado, que hay quien ya habla de una “crisis” en toda regla. Y es lógico. Tras varios veranos marcados por olas de calor e incendios forestales voraces, la región está sufriendo una espantada de compañías que han llegado a la conclusión de que no les compensa operar allí.

El resultado son aseguradoras en retirada, miles de pólizas condenadas a no renovarse y otras tantas familias obligadas a recurrir al Plan FAIR, un programa concebido como último recurso para dueños de casas en áreas de alto riesgo. Todo esto acompañado además de un incremento de los costes del seguro de hogar.

Lo más interesante no es tanto el fenómeno californiano y su grave crisis de aseguradoras en sí, como qué nos dice sobre el cambio climático.

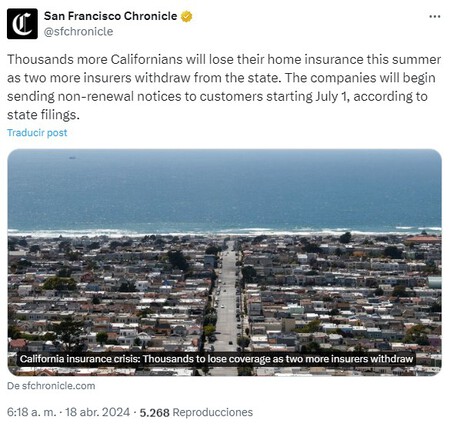

Adiós, California. Eso es lo que están diciendo las compañías aseguradoras que han perdido el interés en el mercado californiano. En marzo Newsweek hablaba de American National, una firma con sede en Texas que ha decidido recortar su huella en EEUU y ya ha trasladado a las autoridades estatales que en unos meses dejará de ofrecer pólizas para dueños de casas en California; pero no es un caso aislado.

Con diferentes matices, decisión similar han tomado Tokio Marine America Insurance y Trans Pacific Insurance, ambas vinculadas a la misma matriz, la japonesa Tokio Marine Holdings. Su intención es retirarse del mercado de los seguros generales del hogar y de responsabilidad civil en California.

A la lista se suman State Farm General Insurance Company, Allstate, Farmers o The Hatford Insurance. En marzo la primera emitía una nota en la que anunciaba su intención de no renovar 30.000 pólizas de seguros de propietarios de viviendas, casas en alquiler y otros bienes, y retirar la oferta de coberturas para apartamentos comerciales, lo que pasaba a su vez por dejar expirar otras miles de pólizas.

La realidad, en cifras. Los datos de State Farm dan una idea de cuál es el calibre de la crisis. Las aseguradoras que de una forma u otra han decidido plegar velas en California —pausando la contratación de nuevas pólizas o fijando límites— ofrecen cobertura a miles de propietarios. Es más, según los cálculos de Newsweek solo State Farm, Allstate y Farmers cubren en conjunto algo más del 40% del mercado estatal de seguros del hogar. Las cifras son desde luego rotundas.

En diciembre American National sumaba casi 36.500 pólizas de propietarios de viviendas de California por un valor de aproximadamente 37,9 millones de dólares en primas. Y las dos compañías ligadas a Tokio Marine cubren juntas unas 12.500 pólizas de hogar en el estado con 11,3 millones en primas, sin contar otras miles de pólizas de responsabilidad civil. En cuanto a State Farm General, Los Angeles Times habla de que no se renovarán 72.000 pólizas en todo el estado.

A por el último recurso. Con el paso atrás de las aseguradoras, a muchas familias de California no les ha quedado más remedio que buscar alternativas para asegurar sus viviendas. Y eso ha pasado en no pocos casos por solicitar una póliza acogiéndose al Plan FAIR, considerado un “programa de último recurso” pensado para familias de áreas de alto riesgo de California a las que les resulta difícil contratar servicios de cobertura contra incendios en el mercado privado.

“Sobrecargado y tenso”. Hace unos meses los responsables de FAIR aseguraban estar recibiendo cientos de solicitudes de póliza al día. En octubre de hecho se estimaba que había 350.000 propietarios de viviendas de California que estaban cubiertos por lo que se había concebido como una red de último recurso.

“Las recientes turbulencias en el mercado de seguros de hogar de California han dejado el Plan FAIR sobrecargado, tenso y cada vez más caro. Se estima que desde enero hay más de 350.000 hogares en el plan (en constante crecimiento), un salto masivo desde poco menos de 275.000 hace apenas dos años —explica la compañía financiera Bankrate—. Pero para los californianos con casas en zonas de alto riesgo de incendios, puede ser la única manera de proteger financieramente sus hogares”.

Subida de los costes. Hay otra consecuencia. Y es el incremento de los costes que implica asegurar una vivienda. Así lo reflejaba hace poco un artículo de Carrier Management que se hace eco a su vez de un informe de Redfin. Según sus datos, el 70,3% de los dueños de casas de Florida y el 51% de los de California declaran que ellos o su área se han visto afectados por un incremento de los costes del seguro del hogar o cambios en la cobertura. En el conjunto del país el porcentaje es del 44,6%.

El mismo estudio concluye que en Florida el 11,9% de las personas que quieren mudarse apuntan entre sus motivaciones el encarecimiento de los seguros, frente al 6,2% de la media nacional. Y el 13,1% de quienes valoran hacer las maletas en California están preocupados por los desastres naturales o riesgos climáticos.

Pero… ¿Cuál es el motivo? La pregunta del millón. En su comunicado de marzo, State Farm General asegura que su decisión de no renovar miles de pólizas en California se basaba en “un cuidadoso análisis de su salud financiera”, afectada por factores como “la inflación, la exposición a catástrofes, los costes de reaseguro y las limitaciones de trabajar con normativas de hace décadas”. Las compañías no pueden subir de forma libre sus primas de seguros del hogar. Una ley de 1988 establece que antes deben recibir el visto bueno de un comisionado.

Idea similar trasladaba la compañçia American National al San Francisco Chronicle, al que explicaba que su paso atrás se justificaba por “importantes y persistentes problemas de rentabilidad en el mercado de seguros para propiedades de viviendas”. En concreto, apunta a “presiones inflacionarias”, un “aumento en la frecuencia de los siniestros” y las “condiciones competitivas del mercado”.

Olas de calor e incendios. Si bien las compañías apuntan al escenario inflacionista —lo que influye por ejemplo en los costes de las reconstrucciones—, la crisis de las aseguradoras en California coinciden con otro fenómeno clave que les afecta de forma directa y lleva tiempo constatándose: las olas de calor y los incendios forestales, que han afectado a su vez cientos de viviendas.

En 2018 uno solo incendio devastó más de 140 edificios y decenas de miles de hectáreas. En 2021 otro, bautizado Dixie, había arrasado a mediados de agosto decenas de miles de hectáreas y más de 600 viviendas. Graves incendios hubo también en 2022 y el año pasado, cuando se anotaron 7.100 incendios forestales que quemaron casi 131.500 hectáreas. El cómputo del Estado de California reseña además que el fuego afectó a 71 estructuras, 58 de las cuales quedaron destruidas.

“Amenaza frecuente”. Aunque los incendios no son nuevos en California, hay estudios que señalan con claridad que hay una relación entre el cambio climático y los fuegos forestales. Así lo muestra por ejemplo un estudio divulgado en 2023 por NOAA y NIDIS y así lo ha reconocido la Agencia de Protección Medioambiental: “Se espera que los incendios forestales, una amenaza frecuente y de largo historial para California, aumenten en intensidad y frecuencia por el cambio climático”.

Otros informes sugieren que el calentamiento global afecta también al propio comportamiento de los incendios, haciéndolos más explosivos. El estado tampoco es ajena a las fuertes lluvias e inundaciones. “California, tiene una larga historia de incendios extremos, inundaciones, sequías y olas de calor. Pero a medida que la contaminación de carbono proveniente de los combustibles fósiles calienta nuestro clima, muchos de estos extremos climáticos son cada vez más frecuentes, más graves y representan un mayor riesgo para la salud”, deslizan desde el NRDC.

Una relación bien estudiada. El efecto de los fenómenos meteorológicos extremos en el sector de las aseguradoras no es nuevo y está bien estudiado. Lo ha analizado por el ejemplo el Foro Económico Mundial, que reconoce que “a medida que el cambio climático causa más desastres naturales, la industria de seguros está aumentando las tarifas, reduciendo la cobertura y saliendo de algunos mercados”. En un análisis reciente sobre el tema apunta de hecho al caso de California.

“El cambio climático plantea un enigma para el sector”, explica el experto en riesgos Daniel Murphy en un artículo publicado en la web oficial del organismo. Y al analizar en concreto el paso atrás de State Farm y All State en el Estado Dorado, desliza: “Las pérdidas de las compañía en el mercado de seguros contra incendios forestales lo dicen todo: durante la temporada de incendios 2017-2018, la industria de seguros del estado perdió el equivalente a dos décadas de ganancias”.

Hay estudios que dan una idea aproximada de la abultadísima factura que acarrean los desastres naturales a escala mundial. Solo en 2021 se calcula que ascendieron a 329.000 millones de dólares. Los datos pueden sonar lejanos, pero España no es ajena. Ni mucho menos. En el país hay ya casos de aseguradoras que han empezado a incluir en sus pólizas cláusulas que las exoneran de cubrir daños ocasionados por fenómenos meteorológicos que hasta hace no mucho se creían anormales y sobre todo imprevistos. Problema: ahora ya no lo son tantos.

Imagen | Matthew Keys (Flickr)